Рынком правит арендатор

Что происходит с офисной недвижимостью Минска

Алексей КОНОПЛЁВ, инфографика NAI Belarus

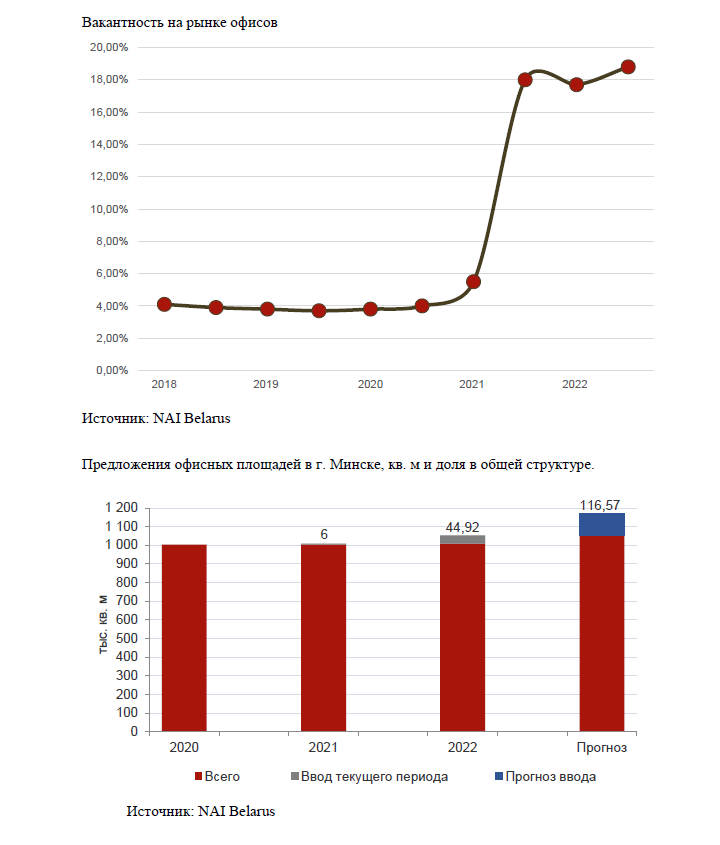

Специалисты консалтинговой компании NAI Belarus проанализировали итоги 2022 года для столичного рынка недвижимости. Несмотря на ввод новых качественных площадей и появление интересных объектов, арендаторы массово отказывались от аренды. Падение спроса было особенно заметным в начале года. В условиях переизбытка предложения рыночные условия определяют арендаторы: заметна тенденция на снижение арендной платы, увеличение спроса на небольшие офисы и объекты с отделкой, мебелью и даже оргтехникой.

По информации экспертов компании NAI Belarus, на конец 2022 года в Минске для аренды было доступно 1 млн 55 тыс. м2 площади в бизнес-центрах, относящихся к классам «А», «В» и «В-». Так как в 2021 году крупных объектов не вводилось, 2022-й стал прорывным и в плане ввода в эксплуатацию, и в плане качества предлагаемой новой офисной недвижимости.

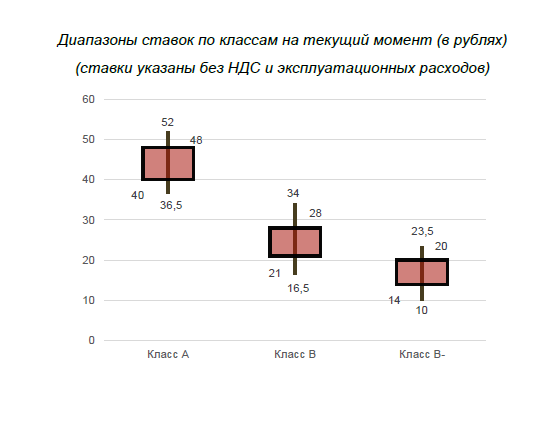

— Тем не менее 2022 год для офисного рынка был одним из самых сложных за весь период существования современного коммерческого рынка административно-офисной недвижимости, — считает партнер, исполнительный директор NAI Belarus Андрей АЛЁШКИН. — В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014 – 2016 гг. В предыдущем 2021 году произошел не имеющий аналогов по масштабу на офисном рынке Минска отказ компании EPAM Systems от арендованных площадей. Процесс релокейта усилился в I полугодии 2022 года в связи с возникшей нестабильностью в регионе и усилением санкций. Это стало причиной дальнейшего отказа от аренды, в том числе со стороны крупных арендаторов, таких как Wargaming. Эти же тенденции продолжились и до конца года. Арендованные площади освобождались по причинам релокейта, сокращения штата или просто сворачивания бизнеса. Рынок офисной недвижимости трансформировался из рынка арендодателя в рынок арендатора. Ставки арендной платы по отношению к уровню конца 2020 года снизились. Если наиболее характерный диапазон в востребованном классе «В» в тот период находился на уровне 12–20 евро за 1 м2, то в конце 2021-го он составлял 9–16 евро за 1 м2. В 2022 году диапазон остался приблизительно таким же, но выросло число более низких предложений. Уже начиная с 7–8 евро за 1 м2 можно было найти довольно качественные помещения, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 9–10 евро за 1 м.2

Предложение увеличилось

По словам экспертов, предложение новых офисов в Минске в 2022 году росло поступательно и к концу года достигло практически 45 тыс. м2 арендной площади. Заметным для рынка событием стал ввод в эксплуатацию бывшего долгостроя возле Белгосцирка. Объект вначале возводили как отель, затем после смены собственников его перепрофилировали под офисы. Проект получил новое название «Проспект».

— Это очень качественный проект, который вполне мог бы выступить эталоном офисного строительства в Минске, ориентиром для девелоперов, нацеленных на реализацию проектов уровня класса «А». Однако это пример классического Built-to-suit: здание выполнено под размещение головного офиса «Сбер Банка». Общая площадь введенного здания составляет 21,3 тыс. м2, из которых свыше 19,7 тыс. приходится непосредственно на здание бизнес-центра, — отметил Андрей Алёшкин. — Во второй половине 2022 года были введены в эксплуатацию еще 3 корпуса. Это уже были объекты, предназначенные для рынка аренды. Общая площадь комплекса составила около 50 тыс. м2, из которых на коммерческие офисные площади приходится более 22 тыс. м2.

По мнению специалиста, в ближайшее время предложение на рынке останется практически на таком же уровне. Заметные изменения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Однако девелопер продлил инвестдоговор по проекту до декабря 2023 года, и ожидать, что его завершение произойдет раньше обозначенного срока, не приходится.

Арендаторам нужны офисы с отделкой и мебелью

Спрос на данном рынке в течение 2022 года была переменчивым. По словам экспертов, в самом начале года, когда рынок после праздников только адаптировался к тому, что EPAM Systems Inc отказалась от аренды ряда крупных бизнес-центров, наблюдалось даже определенное оживление, активность в просмотрах вакантных помещений. Но после 24 февраля многие потенциальные арендаторы пожелали взять паузу.

— В последующие месяцы спрос стал падать. Отказов от занимаемых площадей стало больше, чем новых случаев аренды. С рынка уходили очень крупные арендаторы, например, Wargaming. И уже только с III квартала наметилась некоторая стабилизация спроса. Уже не было таких фактов отказа от аренды или сворачивания деятельности, как в предыдущие месяцы. Появилась новая категория потенциальных арендаторов. В офисы, оставленные IT-компаниями, начали заезжать арендаторы из других секторов бизнеса. И даже в числе арендаторов отмечены хозрасчетные компании и организации государственного сектора экономики, чего раньше на рынке аренды не было, — рассказывает Андрей Алешкин. — Спецификой спроса в 2022 году являлся рост числа запросов на аренду офисов с мебелью. Еще с прошлого, 2021-го, года, когда на рынок вышло много офисов, освобожденных IT-компаниями, которые под себя делали очень дорогую и качественную отделку, интерес переключился с бизнес-центров уровня «голых стен» на офисы с отделкой, и теперь многие арендаторы еще заинтересованы, чтобы в офисах сохранялась и мебель. Даже есть прослойка арендаторов, заинтересованных и в оргтехнике, бывшей в пользовании предыдущих арендаторов. Оживление спроса – положительное явление. Однако следует констатировать, что доминирует спрос на небольшие, иногда даже на совсем маленькие офисы. Случаи спроса на офисы площадью, например, от 700 м2 на поэтажную аренду в текущий период, скорее, исключение, чем норма.

Что касается покупки офисов в собственность, то, по его словам, в начале года на рынке отмечалась активизация «охотников» за дешевыми офисами. Появились определенные компании, которые в условиях растущей вакантности, сложной экономической и геополитической ситуации ожидали, что на рынке произойдет рост предложения по фактически бросовым ценам. Однако этого не случилось, и, наоборот, в течение года заключались очень яркие и значимые сделки купли — продажи. Начало года было отмечено сдержанной активностью покупателей, но уже ко второй половине, и особенно концу года, они значительно активизировались.

Ставки очень разные

Эксперты отмечают, что в начале года, несмотря на освобождение крупных офисных площадей, ставки арендной платы первое время удерживались на уровне конца 2021 года. Затем последовала устойчивая тенденция к снижению. Особенно это стало ощущаться с последней недели февраля. Этому способствовала начавшаяся новая волна релокации и освобождения офисных площадей, а также период резкого изменения курса рубля к валютам.

— К концу I полугодия 2022 года на рынке аренды офисов в принципе перестало существовать такое понятие, как «среднерыночная ставка», «ставка, характерная для определенного класса». Фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальные договоренности. Были ситуации, когда, например, в одном и том же бизнес-центре в сопоставимых офисах находились арендаторы, которые продолжали платить докризисную ставку по ранее заключенным договорам, другие в период курсовых скачков в марте добились от собственника снижения ставки в еврономинале на 25–35 %, а также приходили новые арендаторы уже по ставкам чуть ли не на 50 % ниже докризисных. В ряде случаев потенциальные арендаторы просто называли ставку, по которой готовы разместиться на площадях, и собственник или соглашался, или они уходили в объекты, где рады были и таким предложениям. Рынок перешел в стадию очень жесткого рынка арендатора, — продолжает Андрей Алешкин. — И только в III квартале цены на рынке стабилизировались в традиционном еврономинале. Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, но в итоге остановился. Исключением остался класс «А». Здесь ценовая ситуация более стабильная. Даже в этот сложный период заключались договоры аренды по ставкам в 15–20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

Новшеством этого года стал переход в сентябре исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу. По словам специалиста, участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля. Однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге арендодатели стали работать самостоятельно. Условия перезаключения договоров были разными. Кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, теперь стало эквивалентно примерно 2,6 рубля.

Чего ожидать в 2023-м?

— Основной положительный момент ушедшего 2022 года для рынка офисов в том, что, несмотря на ухудшение конъюнктуры, эволюция рынка не остановилась: развивались и завершались новые проекты. Ввод почти 45 тыс. м2 арендной площади офисов – такое не всегда было даже в стабильные годы. И это без учета «неформатных» административно-офисных объектов, — подводит итоги Андрей Алешкин. — Сокращение численности кадров в «офисоемких отраслях», прежде всего это относится к IT, к концу года стало не таким массовым явлением, что несколько обнадеживает. Но процесс не прекратился, сохраняются риски того, что этот фактор продолжит оказывать влияние на вакантность и в 2023 году. Существует прямая взаимосвязь: в текущий момент компании-арендаторы сократили на рынке условно 1 тыс. занятых на чистой основе, а через 3–6 месяцев сократят 8–10 тыс. м2 арендованной площади. Также наблюдается постепенное сокращение вакантных площадей. На рынок аренды выходят новые компании. Их можно разделить на две условные группы. Первая – это те, кто составлял своеобразный «лист ожиданий», т.е. они и раньше видели себя в числе арендаторов бизнес-центров, но не могли попасть на их площади, поскольку не были способны конкурировать с арендаторами из сектора IT, активно поглощавшими площади в последние годы. Вторая группа – небольшие компании, традиционно имевшие офисы в различных приспособленных объектах и локациях и не особо стремившиеся в бизнес-центры. Но теперь, когда открылись возможности по аренде на приемлемых условиях, решились на смену места и качества офиса. Спрос сместился в сторону офисов, предлагаемых с отделкой, и эта тенденция сохранится и в перспективе. Во-первых, сами арендаторы в текущий период не заинтересованы вкладываться в отделку и обустройство; во-вторых, в связи с освобождением крупных объектов, выросло предложение недвижимости с качественно произведенной отделкой. Причем предшественниками являлись крупные финансово устойчивые компании, которые хорошо вложились в инфраструктуру офисов. Нельзя сказать, что вообще исчезнет интерес к офисным новостройкам без отделки, однако арендаторы таких объектов будут единичными. Также можно отметить, что ожидается активизация на рынке купли — продажи, появится определенная категория «охотников» за дешевым предложением. Текущая конъюнктура неблагоприятна как для начала развития новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.